ИНН физического лица, юрлица и ИП: что это такое, как получить и зачем нужен реквизит

ИНН — идентификационный номер налогоплательщика. Это уникальный код, который налоговая присваивает физлицам, ИП и организациям в России, чтобы отличать их друг от друга и правильно начислять налоги. Налогоплательщики же с помощью ИНН сдают отчетность в ФНС, проверяют контрагентов и получают налоговые льготы.

Что такое ИНН и зачем его придумали

ИНН — уникальный цифровой код. Налоговая придумала его, чтобы идентифицировать налогоплательщиков. Название компаний или ФИО людей часто совпадают, но ИНН у каждого свой. Так избегают путаницы в налоговом учете.

Например, в Москве работают 200 юрлиц с названием ООО «Ромашка». Без ИНН налоговый инспектор запутается в декларациях с одинаковыми наименованиями организаций. И, скажем, доначислит одной «Ромашке» НДС за другую. Это непорядок.

По ИНН налоговый инспектор понимает, с каким налогоплательщиком работает: какой режим налогообложения применяет человек или юрлицо, сколько денег заработал, какие льготы и вычеты ему положены. Поэтому без проблем контролирует начисление и уплату налогов, проверяет декларации и замечает налоговые преступления.

Бывает, налоговая регистрирует под одним ИНН нескольких налогоплательщиков. Это происходит из-за ошибки налогового инспектора или базы данных ФНС. Когда дубликат заметят, налоговая снимет одну из организаций с учета — с пометкой об ошибочной регистрации. И присвоит новый ИНН.

Что означают цифры в ИНН

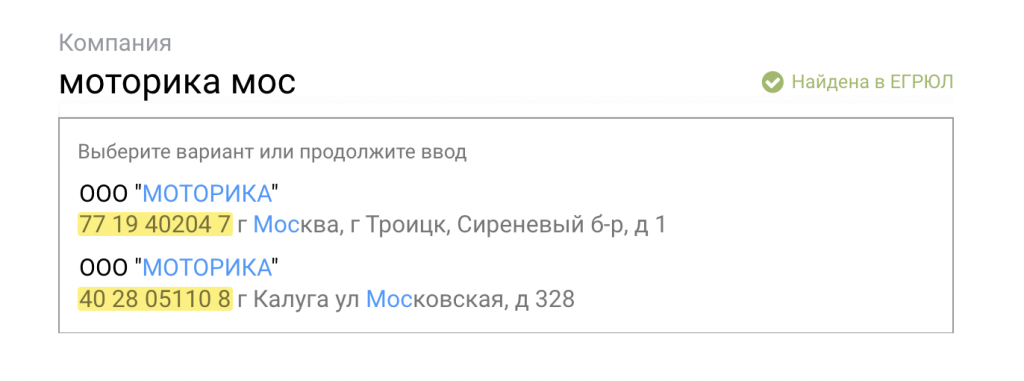

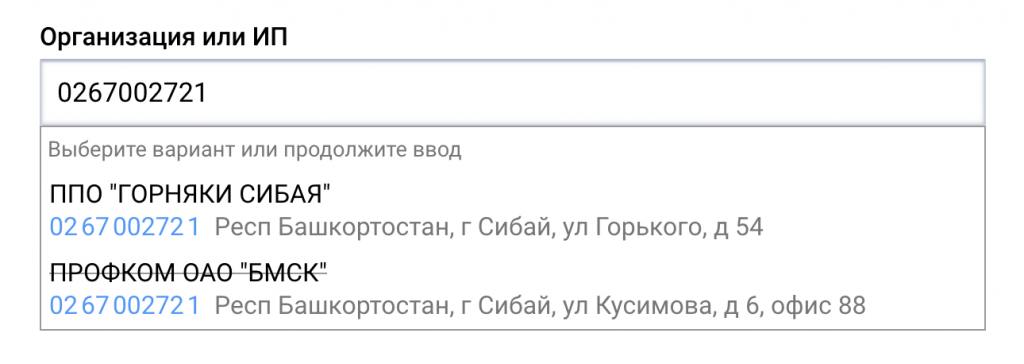

Сервис «Подсказки» по компаниям»

Найдет ИНН организации или ИП. Достаточно ввести первые буквы ФИО предпринимателя или наименования компании.

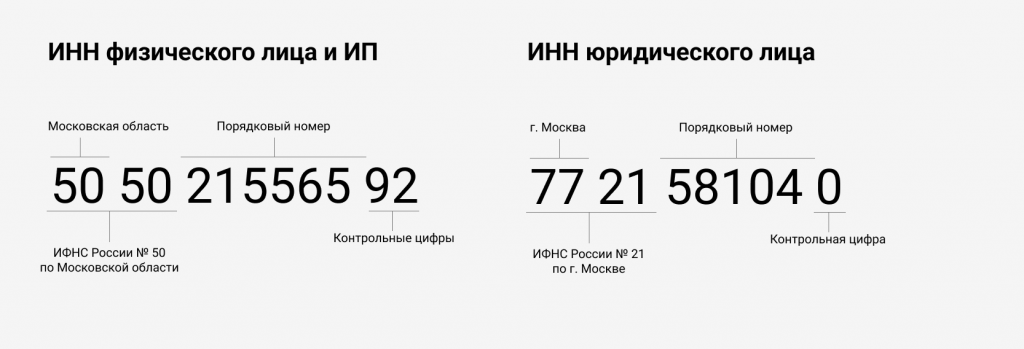

РазузнатьИНН физического лица и ИП состоит из 12 цифр:

- первые две цифры — код субъекта РФ по Конституции, в котором налогоплательщика поставили на учет. Например, «77» — Москва, «78» — Санкт-Петербург и Ленобласть, «50» — Московская область. Как на автомобильных номерах;

- цифры 3 и 4 — номер налоговой, которая выдала ИНН;

- цифры с 5 по 10 означают порядковый номер налогоплательщика в региональном реестре;

- последние два знака — контрольное число. Его рассчитывают по определенной формуле, чтобы проверить подлинность ИНН.

В Москве зарегистрировали столько налогоплательщиков, что ИНН на «77» закончились. Поэтому теперь москвичам выдают ИНН с кодом «97».

ИНН юридического лица состоит из 10 цифр.

- первые две цифры — код субъекта РФ по Конституции, в котором компанию поставили на учет.

- цифры 3 и 4 — номер налоговой, которая выдала ИНН;

- следующие пять цифр — порядковый номер компании в региональном реестре юридических лиц;

- последняя цифра — контрольное число.

Как и когда получают ИНН

Физические лица получают ИНН самостоятельно, когда начинают платить налоги: устраиваются на работу, становятся самозанятыми, покупают транспорт или недвижимость. Если не нужно платить налоги, ИНН вряд ли пригодится. Но можно получить номер по желанию, чтобы был.

Физлица получают ИНН раз и на всю жизнь. Номер сохранят, даже если человек сменит ФИО или переедет в другой город. А если гражданин владеет недвижимостью в разных регионах, его поставят на учет в разных налоговых инспекциях, но под одним ИНН.

Чтобы получить ИНН, люди:

- обращаются с паспортом в налоговую или центр госуслуг «Мои документы». Там выдадут свидетельство о постановке на учет — с ИНН;

- запрашивают электронное свидетельство с ИНН в личном кабинете на сайте налоговой — это самый простой способ. Нужно зайти в кабинет, перейти в раздел «Профиль» и выбрать пункт «Свидетельство ИНН».

Иногда физические лица получают ИНН заочно. Государственные ведомства сообщают ФНС о новых налогоплательщиках, и та присваивает людям идентификационный номер.

Например, человек никогда не получал ИНН, но купил машину и поставил ее на учет в ГАИ. Инспекция сообщит налоговой, что у гражданина появилась собственность. Тогда ФНС присвоит человеку ИНН и будет начислять транспортный налог.

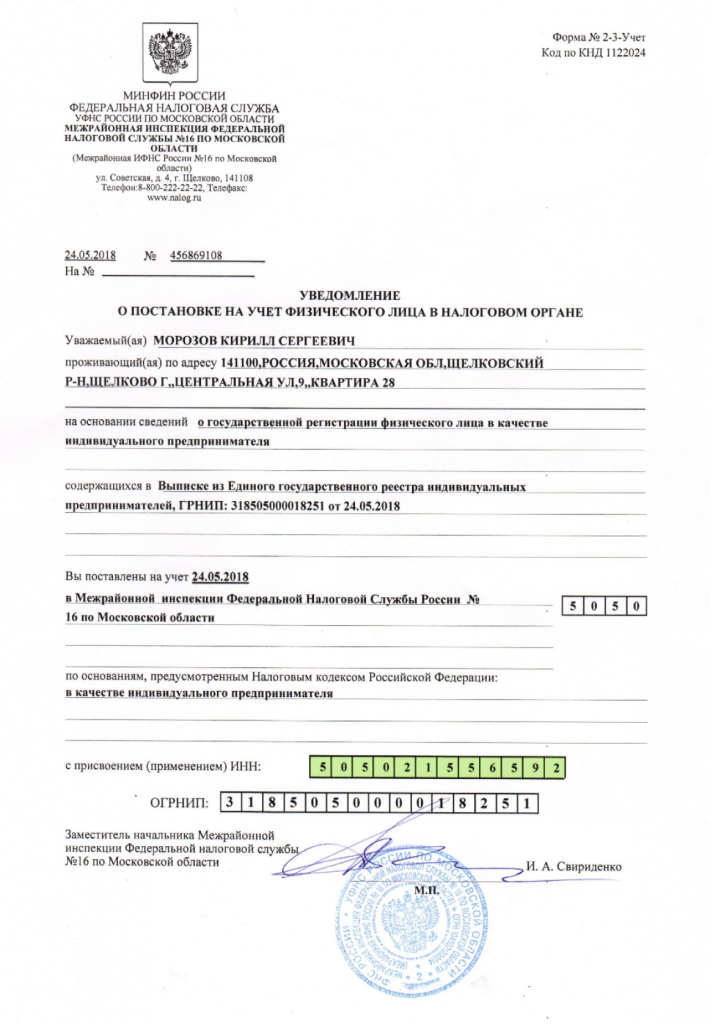

ИП получают ИНН физического лица. Чтобы стать индивидуальным предпринимателем, гражданин подает заявление в налоговую по месту прописки. В ответ ведомство выдает уведомление о постановке на учет с тем же ИНН, который был у человека как физлица:

Несмотря на одинаковый ИНН, налоговая отличает налоги ИП от налогов физических лиц.

Например, смотрят, на какой расчетный счет пришли деньги. Если на счет предпринимателя, облагают доходы налогом в 6% при УСН, а если на счет физлица — подоходным налогом в 13%.

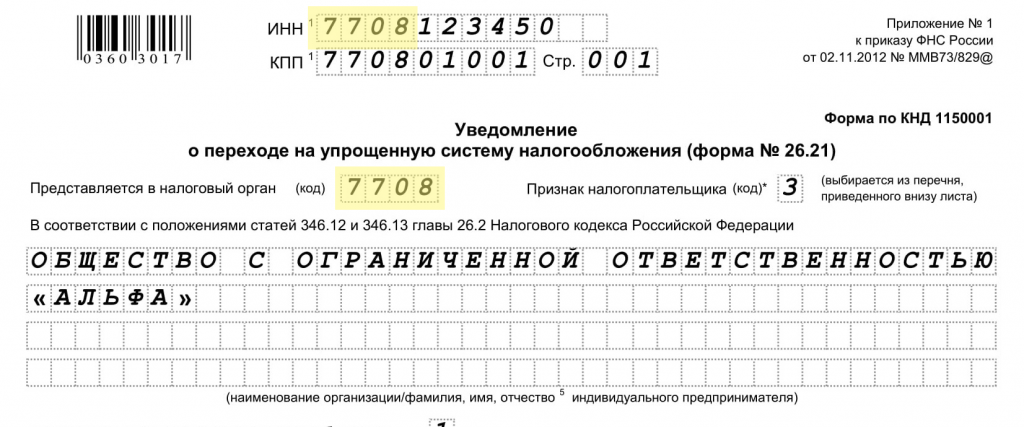

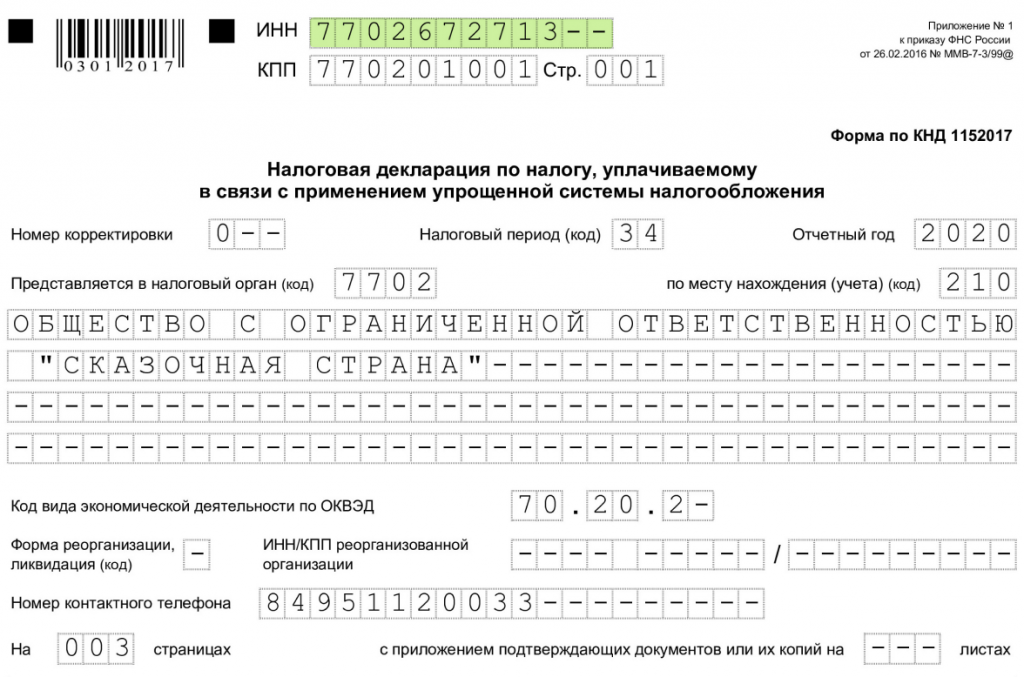

Компании получают ИНН после регистрации в налоговой. Учредители подают в налоговую заявление о создании юридического лица и получают свидетельство о постановке на учет — с ИНН:

Если компания меняет название или юридический адрес, ИНН оставляют прежним. А вот при смене организационно-правовой формы, например, с ООО на АО, юридическому лицу выдадут новый ИНН.

Филиалы используют тот же ИНН, что и головная компания. Чтобы различать отделения и материнскую организацию, налоговая присваивает им дополнительный реквизит — КПП, код причины постановки на учет.

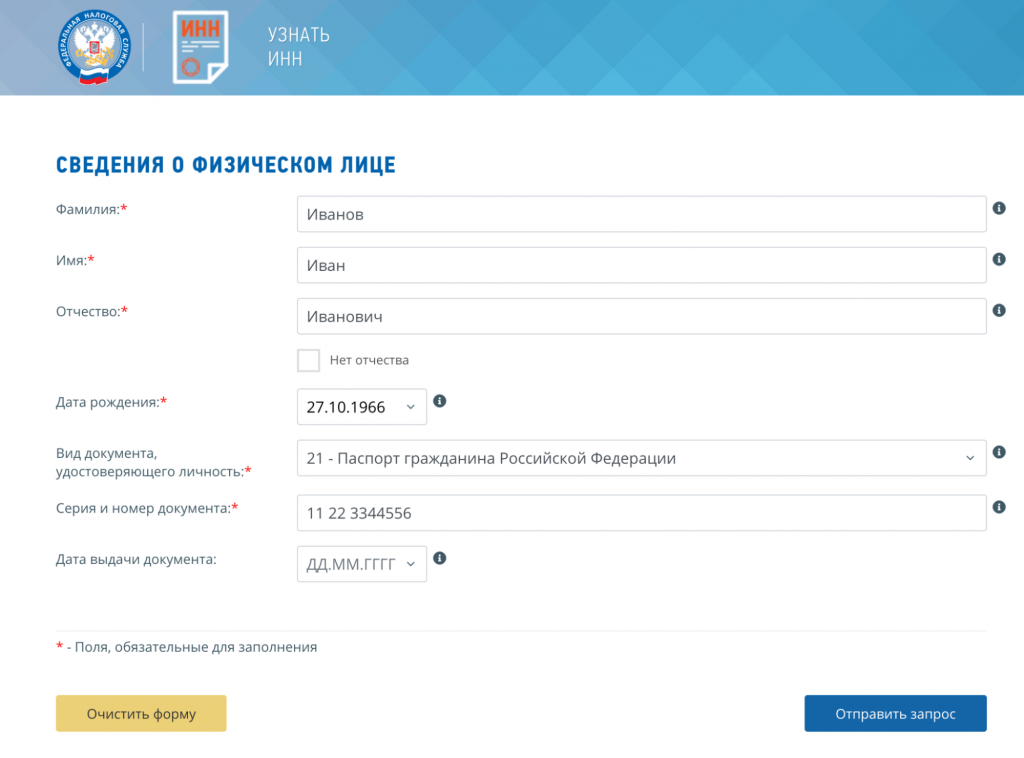

Как узнать ИНН

Чтобы узнать ИНН физического лица, можно лично обратиться с паспортом в налоговую или в ближайший центр госуслуг «Мои документы». Или заполнить анкету в онлайн-сервисе налоговой «Узнать ИНН»:

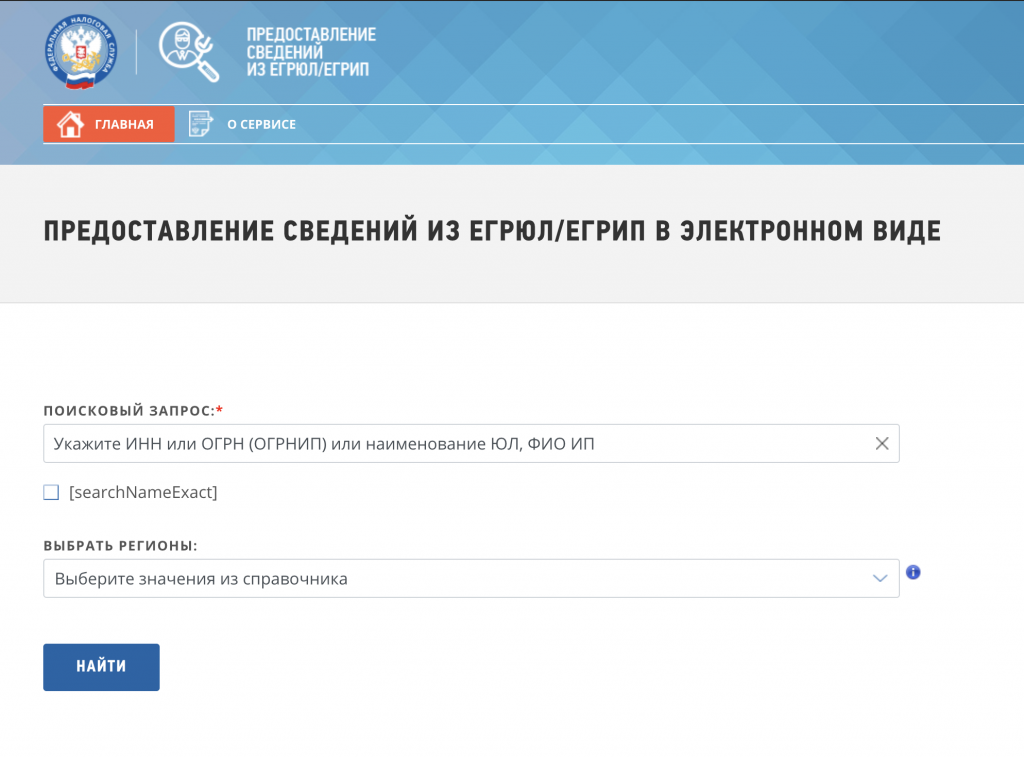

Чтобы узнать ИНН юридического лица или ИП, достаточно заполнить форму в онлайн-сервисе налоговой «Предоставление сведений из ЕГРЮЛ/ЕГРИП»:

Где применяют свой ИНН

Налогоплательщики указывают ИНН практически во всех документах. Мы собрали основные ситуации, в которых пригодится код.

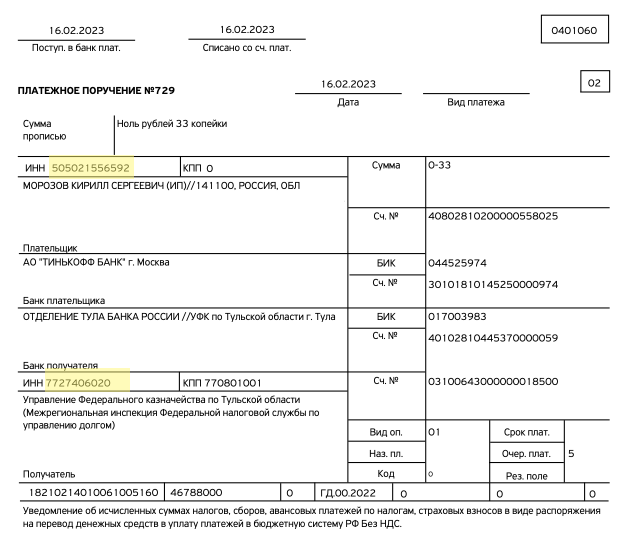

Заплатить налоги и сборы. ИНН — обязательный реквизит в платежных поручениях при уплате налогов, взносов на социальное страхование и в пенсионный фонд.

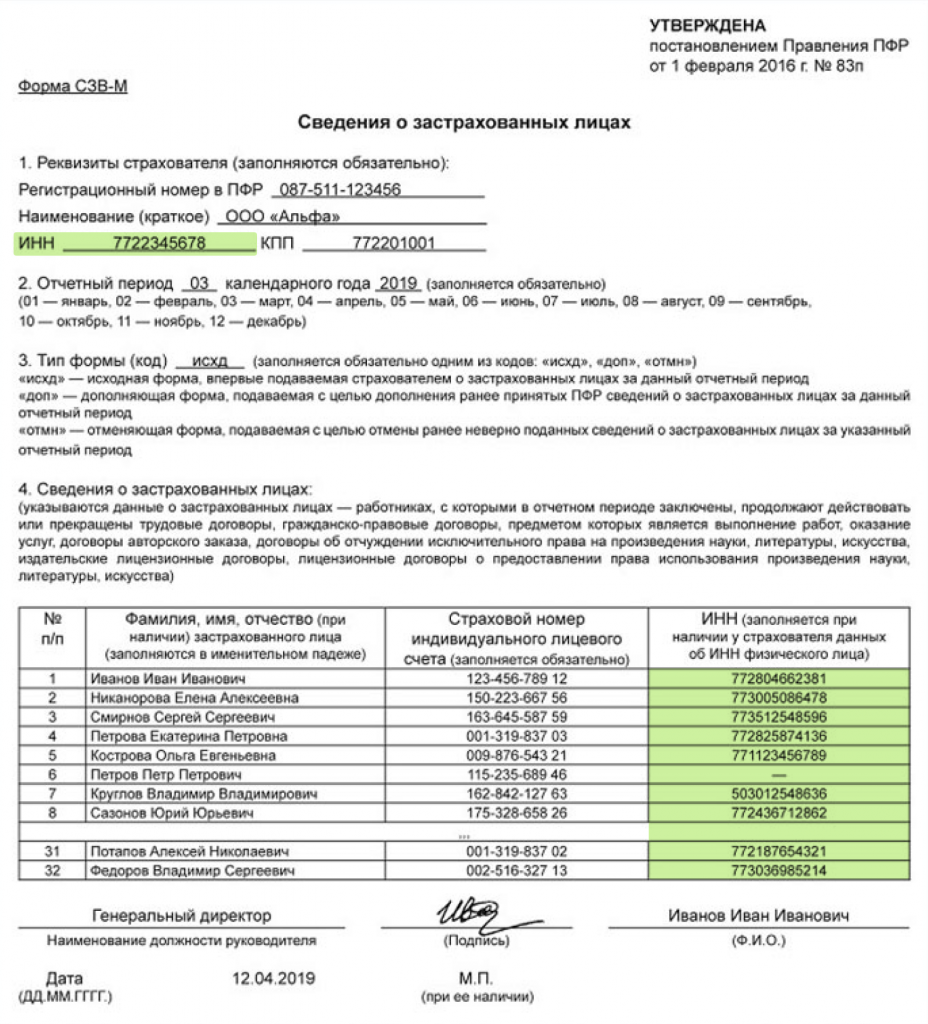

Сдать отчетность. Все налогоплательщики указывают ИНН в налоговых декларациях. А юрлица и предприниматели — еще в бухгалтерской и статистической отчетности.

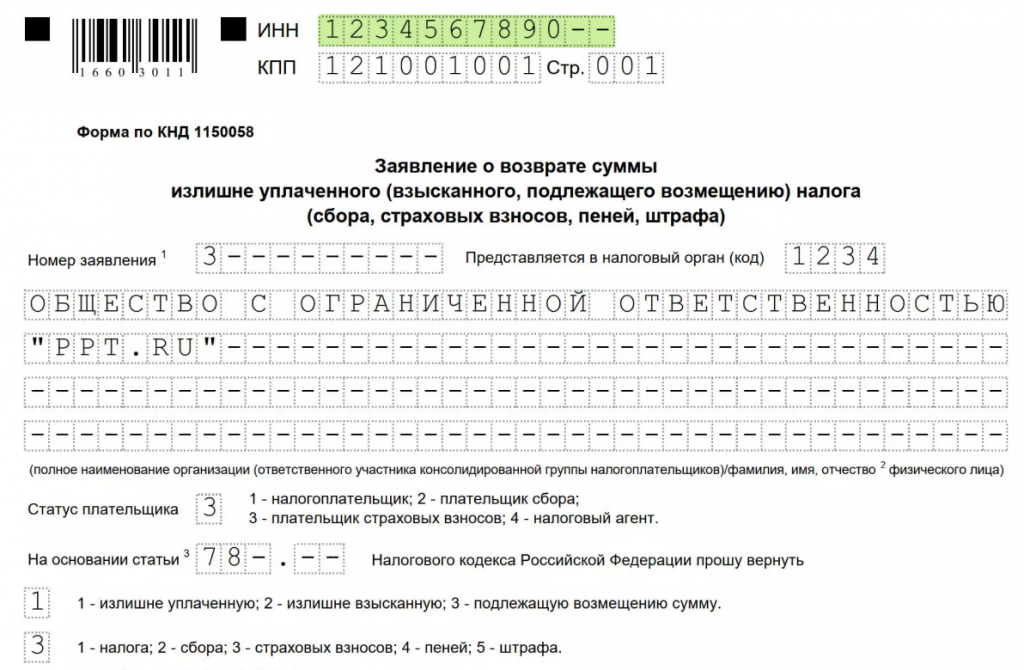

Получить налоговые льготы и субсидии. ИНН указывают в заявлениях на налоговые льготы и субсидии. Например, на применение нулевой ставки по НДС — такое с 1 июля 2022 подают компании из туриндустрии. Или на возврат излишне уплаченного налога:

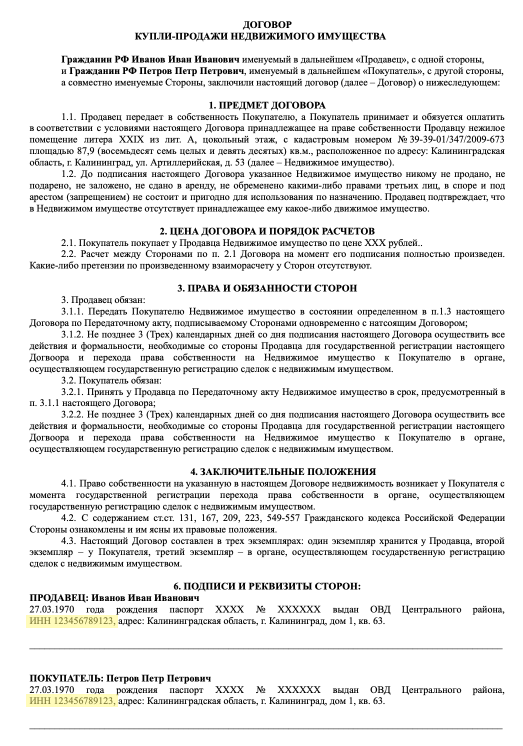

Купить или продать недвижимость. Сделки с недвижимостью регистрируют в Росреестре. Для этого подают заявление, в котором указывают ИНН покупателя и продавца. Ведомство сообщит о сделке в налоговую: продавцу перестанут начислять налог на недвижимость, а покупателю будут.

Открыть счет в банке и получить кредит. Физлица, ИП и компании указывают ИНН в кредитных анкетах и заявлениях на открытие расчетного счета. Банк сообщит налоговой информацию о валюте счета, владельце и его ИНН. Это важно, чтобы в ФНС правильно учли доходы и проконтролировали оплату налогов.

Например, за 2022 год на расчетный счет индивидуального предпринимателя поступило 10 миллионов рублей, а он отчитался в декларации только за 5 миллионов. Налоговый инспектор запросит в банке информацию о движении денег по счету ИП — с помощью ИНН. И выявит ошибку в декларации.

Устроиться на работу. Работодатель самостоятельно оплачивает налоги и взносы за своих сотрудников, сдает отчетность в ФНС, ФСС и ПФР. В документах указывают ИНН работников, поэтому человека без номера не трудоустроят. Это будет нарушением.

Зачем нужен ИНН контрагента

ИНН контрагента указывают в договорах, чтобы идентифицировать подрядчика. Иначе будет сложно доказать, например, какая ООО «Ромашка» из сотен нарушила обязательства.

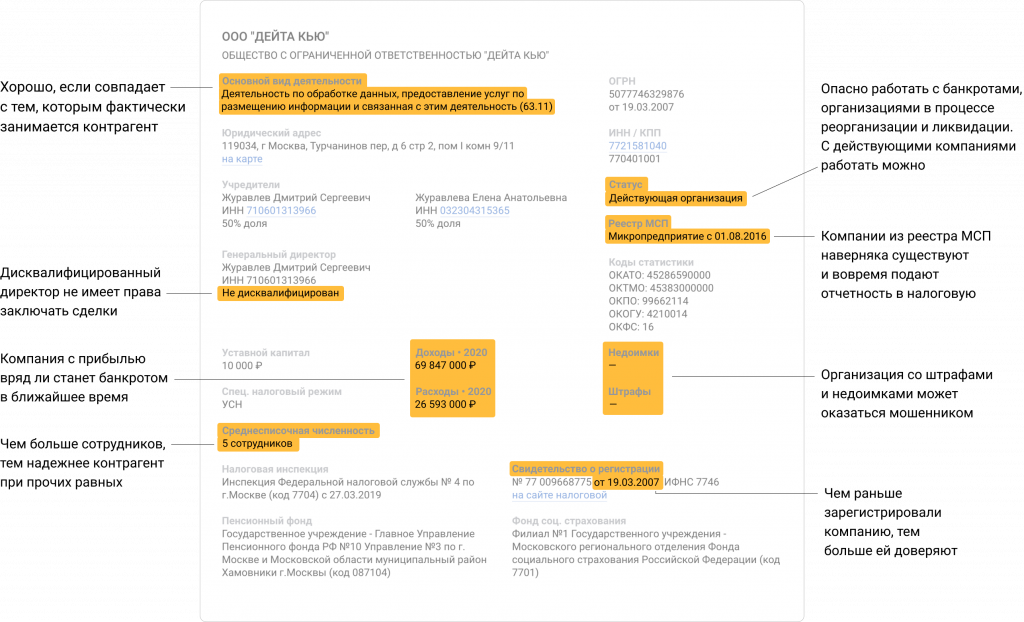

А еще по ИНН контрагента получают сведения о нем из официальных онлайн-сервисов. Например:

- из ЕГРЮЛ и ЕГРИП;

- картотеки арбитражных дел;

- сервиса «Прозрачный бизнес» ФНС;

- реестра МСП;

- государственного информационного ресурса бухгалтерской отчетности.

Информация поможет оценить риски при работе с подрядчиком. Например, по ИНН проверяют, в каких судебных делах участвует организации. Если компания часто выступает в роли ответчика, стоит задуматься о ее благонадежности.

Запомнить

Идентификационный номер налогоплательщика — это уникальный реквизит, который налоговая выдает физлицам, юрлицам и ИП. ИНН получают все российские налогоплательщики и используют, чтобы:

- оплатить налоги и сборы;

- сдать налоговую, бухгалтерскую и статистическую отчетность;

- получить налоговые льготы и субсидии;

- открыть счет в банке и получить кредит;

- оформить договоры, справки, иски и другие документы;

- устроиться на работу;

- проверить контрагента.