Что такое среднесписочная численность работников и как её считать

Российские организации и ИП сдают отчеты в налоговую, Социальный фонд и Росстат. Один из показателей в отчетах — среднесписочная численность сотрудников. Если неправильно ее рассчитать или вовремя не сообщить ведомствам, бизнес оштрафуют и заблокируют расчетный счет. В этой статье расскажем, как избежать ошибок.

- Что такое среднесписочная численность работников и зачем она нужна

- Каких работников учитывают в ССЧ

- Как рассчитать среднесписочную численность работников

- Кому нужно считать среднесписочную численность персонала

- Когда и в каких отчетах сдавать ССЧ

- Зачем знать ССЧ контрагента

- Как узнать ССЧ контрагента

- Запомнить, чтобы не получить штраф

Что такое среднесписочная численность работников и зачем она нужна

Среднесписочная численность работников (ССЧ) — среднее количество сотрудников, которые работали в компании за период: месяц, квартал, год.

По среднесписочной численности ФНС оценивает финансовое состояние организаций и определяет размер налога на имущество. В некоторых регионах назначают более высокие ставки компаниям, у которых ССЧ работников превышает порог — как правило, 100 человек.

Например, юрлицо из Москвы заплатит налог на имущество по ставке 1,5%, если в нем работает до 100 человек. И по ставке 2,5%, если численность персонала больше 100.

Налоговые инспекторы с помощью ССЧ контролируют, правильно ли бизнес рассчитывает зарплату и уплачивает социальные налоги. Например, НДФЛ и взносы на социальное страхование.

Скажем, компания заплатила взносы за 50 сотрудников, а ССЧ показывает, что в ней работало 60 человек. Налоговый инспектор заметит несоответствие, и организация доплатит взносы за 10 сотрудников.

Организации считают ССЧ, чтобы управлять персоналом и затратами на оплату труда, планировать бюджет, рассчитывать социальные выплаты и страховые взносы.

Директор заметит: среднесписочная численность работников увеличивается, а прибыль не растет. Возможно, нужно сокращать штат.

Наконец, Росстат использует среднесписочную численность работников в исследованиях. Например, чтобы анализировать динамику трудового потенциала организаций.

Каких работников учитывают в ССЧ

API: организация по ИНН или ОГРН

Сервис подскажет ССЧ контрагента — достаточно знать ИНН или наименование подрядчика. Информацию возьмет из справочника ФНС.

РазузнатьВ среднесписочной численности учитывают сотрудников, которые работают по трудовому договору. В том числе работников на больничном, в командировке или отпуске, сезонных рабочих. Но только тех, кто отработал больше одного дня.

В ССЧ не учитывают:

- внешних совместителей;

- работников по ГПХ;

- женщин в декретном отпуске по беременности и родам;

- собственников организации, если они не получают зарплату;

- сотрудников в отпусках в связи с усыновлением ребенка из роддома, а также в отпусках по уходу за ребенком. Исключение — те, кто работает неполный рабочий день или дома и сохраняет право на пособие по государственному социальному страхованию;

- учащихся в образовательных учреждениях, которые были в дополнительном отпуске без сохранения зарплаты;

- работников, которые были в отпуске без содержания, когда сдавали вступительные экзамены в образовательные учреждения.

Как рассчитать среднесписочную численность работников

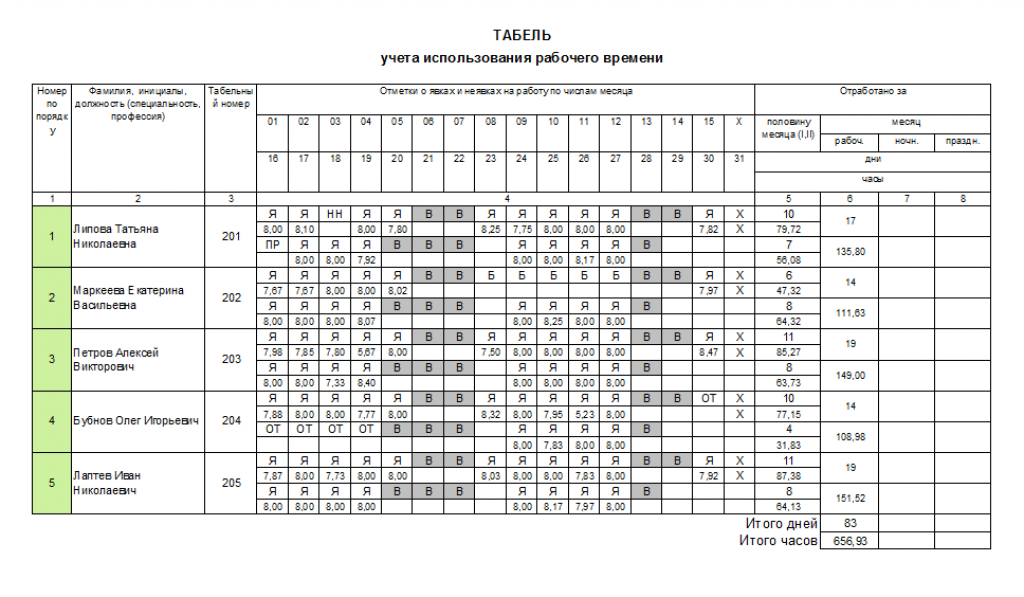

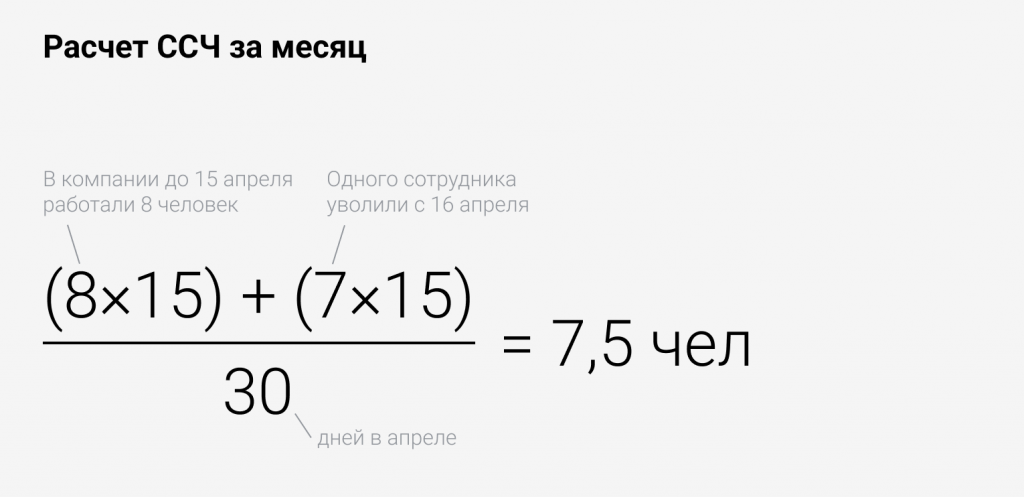

Чтобы рассчитать ССЧ за любой период, сначала считают показатель за месяц. Для этого складывают числящихся сотрудников за каждый календарный день и делят полученную сумму на число календарных дней в месяце. Такую методику расчета среднесписочной численности утвердили Приказом Росстата.

Число сотрудников в праздничные и выходные дни приравнивают к показателю предшествующего рабочего дня. При этом уволенного в пятницу сотрудника не учитывают в ССЧ с субботы.

Например, в компании работает 16 человек, но в пятницу уволили одного сотрудника. Количество работников для расчёта среднесписочной численности до пятницы — 16 человек, а с субботы — 15.

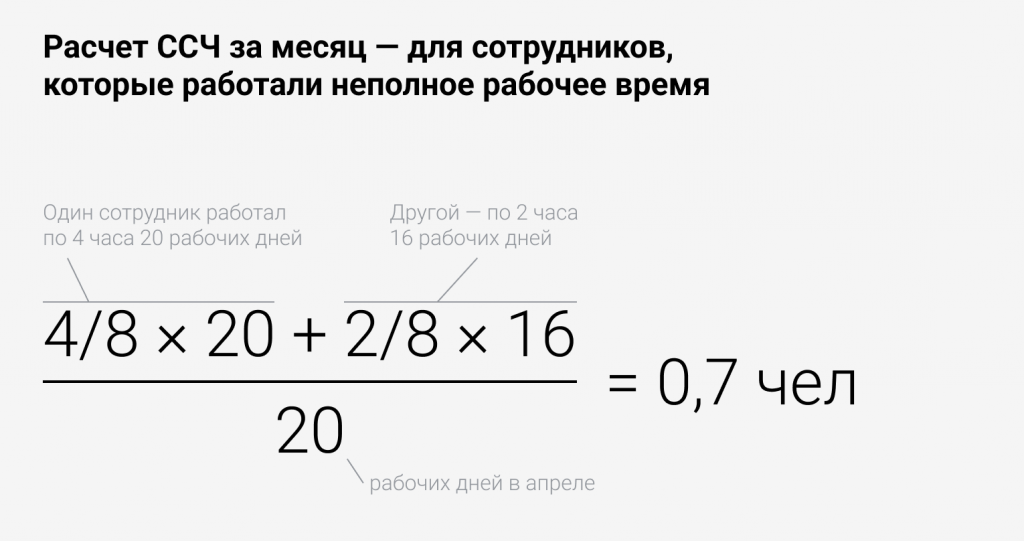

Сотрудников, которые работали неполный рабочий день, учитывают в ССЧ пропорционально отработанному времени. Исключение — те, кто работал неполный рабочий день по инициативе работодателя. Их учитывают в ССЧ как целые единицы.

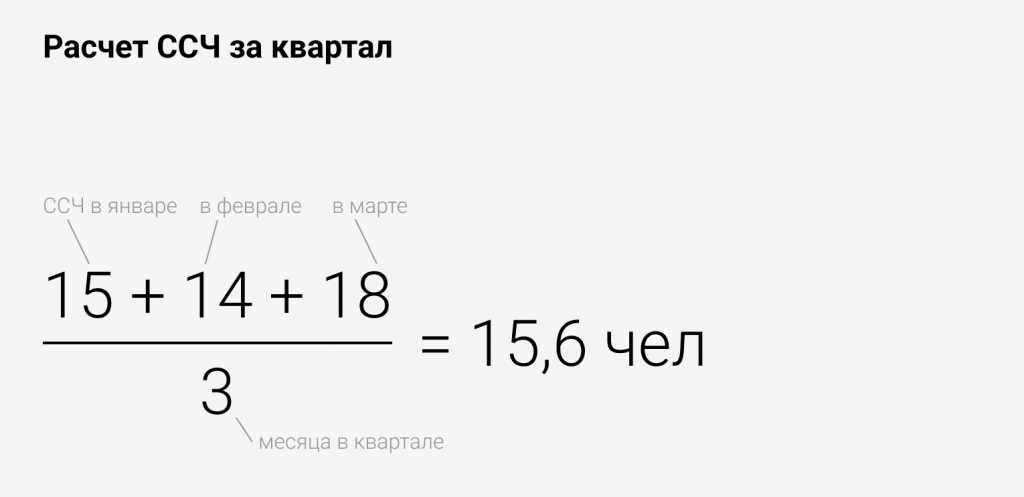

Зная среднесписочную численность за месяц, можно рассчитать показатель за любой период. Например, за год или квартал. Достаточно сложить ССЧ и поделить на число месяцев в периоде.

Кому нужно считать среднесписочную численность персонала

Среднесписочную численность работников рассчитывают:

- ИП, у которых оформлены сотрудники;

- все организации. Даже если в компании числится только генеральный директор, все равно придется указать ССЧ в отчетах.

Когда и в каких отчетах сдавать ССЧ

Данные о среднесписочной численности работников указывают в отчетах для ФНС, Росстата и Социального фонда России.

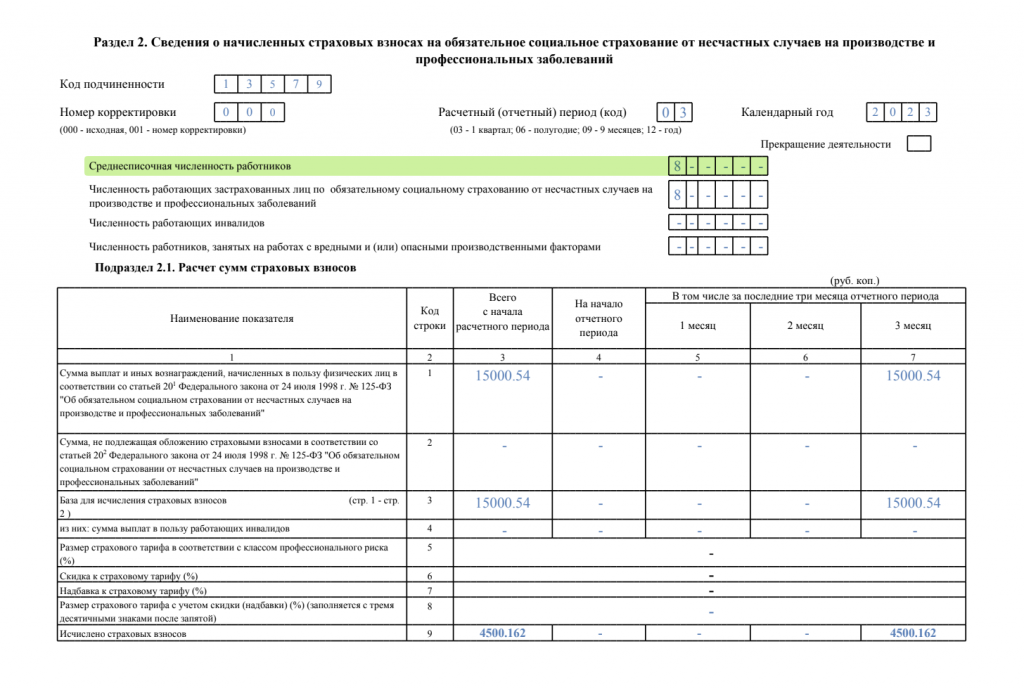

В Социальный фонд России — в разделе №2 формы ЕФС-1 для учета страховых взносов. Форму сдают ежеквартально — до 25 числа месяца, следующего за отчетным периодом. То есть 25 апреля, 25 июля, 25 октября, 25 января.

В отчете указывают среднесписочную численность за период с начала года. То есть ЕФС-1 второго квартала включает ССЧ за полгода, третьего — ССЧ за 9 месяцев, четвертого — за год.

Если не сдать отчет вовремя, компанию оштрафуют в соответствии с ФЗ-27. За каждый месяц просрочки — на 5% от начислений за последние три месяца в отчете. Не менее 1000 ₽ и не более 30% от суммы взносов.

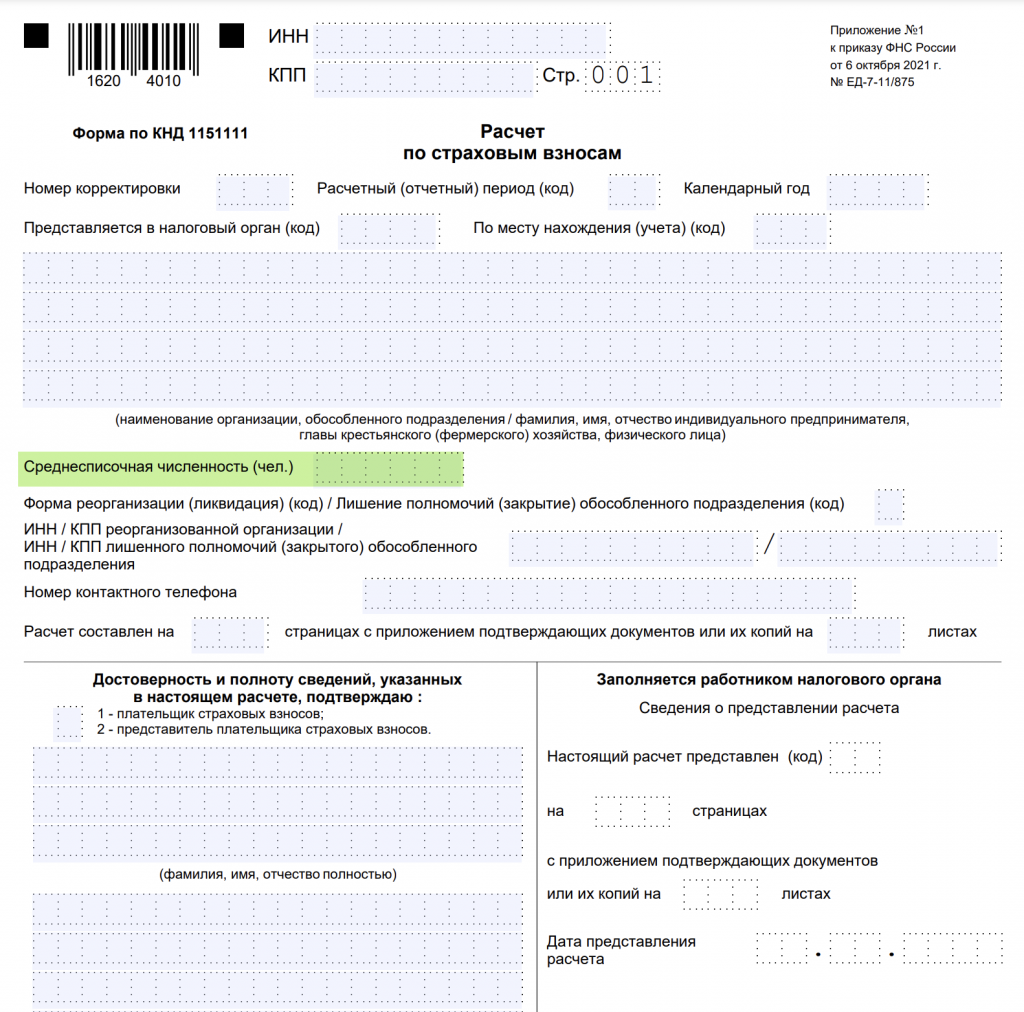

В налоговую — в расчете по страховым взносам (РСВ). Форму сдают ежеквартально — до 25 числа месяца, следующего за отчетным периодом. Указывают ССЧ с начала года.

За каждый месяц просрочки бизнес оштрафуют по ст. 119 НК РФ — на 5% от начислений за последние три месяца в отчете. Все, как с формой ЕФС-1.

За задержку на 20 рабочих дней налоговая заблокирует расчетный счет.

Например, ООО «Ромашка» не сдала отчёт за первый квартал ни в апреле, ни в мае. Общая сумма взносов по двум отчетам — 40 000 ₽. Налоговая оштрафует компанию на 2000 ₽ и заблокирует расчетный счет. В результате ООО «Ромашка» не сможет рассчитываться с заказчиками и получать прибыль.

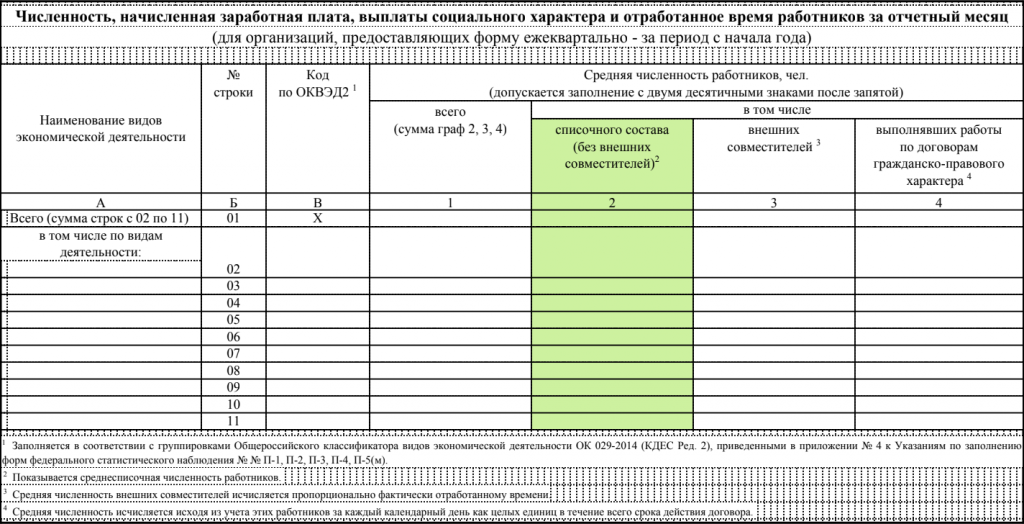

В Росстат — в форме П-4. Форму сдают ежемесячно — до 15 числа месяца, который следует за отчетным периодом:

- организации и ИП, у которых в течение предыдущих двух лет ССЧ превышает 15 человек, а выручка — 800 млн ₽;

- бизнес, который владеет лицензиями на добычу полезных ископаемых;

- бизнес, который зарегистрировали или реорганизовали в текущем или предыдущем году.

Компании и предприниматели, у которых в течение предыдущих двух лет ССЧ не превышает 15 человек, а выручка — 800 млн ₽, сдают форму раз в квартал. Сроки аналогичные — до 15 числа месяца, который следует за отчетным периодом.

Если не сдать отчет вовремя, бизнес оштрафуют:

- ИП — на 10—20 тыс. ₽ (30—50 тыс. ₽ при повторном нарушении);

- юрлица — на 20—70 тыс. ₽ (100—150 тыс. ₽ при повторном нарушении).

Зачем знать ССЧ контрагента

Перед тем как подписать договор с контрагентом, организацию или ИП проверяют на благонадежность. Иначе есть риск отдать деньги мошеннику или банкроту.

При проверке полезно посмотреть на число сотрудников в компании. Чем их больше, тем надежнее контрагент при прочих равных. Фирма-однодневка вряд ли будет трудоустраивать сотню человек.

Запомнить, чтобы не получить штраф

1. По форме ЕФС-1 в Социальный фонд России — ежеквартально до 25 числа месяца, следующего за отчетным периодом. Штраф за задержку — 5% от начислений за последние три месяца в отчете. Если просрочить дедлайн на 20 рабочих дней, налоговая может заблокировать расчетный счет.

2. По форме КНД 1151111 в ФНС — ежеквартально до 25 числа месяца, следующего за отчетным периодом. Штраф за задержку — 5% от начислений за последние три месяца в отчете. Если просрочить дедлайн на 20 рабочих дней, налоговая может заблокировать расчетный счет.

3. По форме №П-4 в Росстат — ежемесячно или ежеквартально. Штрафы за задержку — до 20 тыс. ₽ для ИП и до 70 тыс. ₽ для организаций.